券商私募资管结构持续优化存量规模降至5.51万亿元

随着通道业务的逐步出清,券商资管业务结构持续优化。

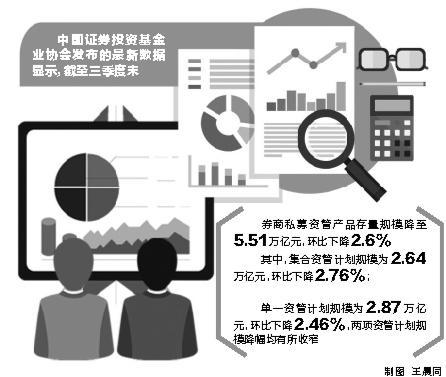

10月30日晚间,中国证券投资基金业协会发布的最新数据显示,截至三季度末,券商私募资管产品存量规模降至5.51万亿元,环比下降2.6%。其中,集合资管计划规模为2.64万亿元,环比下降2.76%;单一资管计划规模为2.87万亿元,环比下降2.46%,两项资管计划规模降幅均有所收窄。

从投资类型来看,截至三季度末,券商私募资管产品依旧以固收类产品为主,规模为4.42万亿元,占比80.15%。混合类产品规模为5517.78亿元,占比为10.01%;权益类产品规模为5052.4亿元,占比为9.17%;期货和衍生品类规模为365.82亿元,占比为0.66%。与上一季度相比,四大类产品中仍然仅期货和衍生品类规模保持增长,环比增长1.31%。

从单家公司月均私募资管规模来看,行业竞争格局总体未发生改变。三季度,共有3家券商私募资管规模超3000亿元。其中,中信证券以8316.36亿元的私募资管月均规模稳居行业第一,中银证券以3889.76亿元紧随其后,国泰君安资管位列第三,月均规模为3508.2亿元。

从产品备案方面来看,三季度,券商私募资管产品共备案1620只产品,规模合计为841.02亿元。主要集中在集合资管计划,合计备案655.14亿元,占比77.9%;单一资管计划合计备案185.89亿元,占比22.1%。

除自营业务外,上市券商资管业务收入也实现了增长。前三季度,43家上市券商共计实现资管业务净收入347.31亿元,同比增长1.36%。其中,中泰证券、国泰君安、财达证券、国联证券该业务净收入同比增幅均超100%,分别为254.76%、234.01%、130.32%、121.02%。不过,各家公司之间资管业务的业绩表现分化较大,43家上市券商中,共有16家公司实现同比增长,还有27家公司同比下降。

在私募资管规模持续下降的趋势下,券商正积极布局公募赛道,公募业务也为部分券商业绩增长提供了助力。有券商人士向记者表示:“前三季度,部分券商资管收入大幅提升主要得益于公募业务的发展。”具体来看,前三季度,中泰证券、国泰君安资管业务净收入同比大增,皆因并表了公募基金公司。例如,国泰君安并表了华安基金,国泰君安表示,国泰君安资管管理规模持续提升,华安基金近三年及五年主动权益类产品业绩在12家权益类大型公司中排名第一。当然,国泰君安仍在加速布局公募市场,近期国泰君安又拟“接回”安联集团持有的国联安基金49%股权。

近期,部分头部券商也在加紧资管子公司的工作推进。10月31日晚间,中信证券公告称,资管子公司中信证券资管已于2023年3月1日办理完成工商登记并领取营业执照;近日,中信证券资管领取了《经营证券期货业务许可证》。申万宏源子公司申万宏源资管也于近日取得《经营证券期货业务许可证》并正式开业,今年以来,公司持续推进主动管理能力提升和专业化改革,主动管理规模占比稳步提升,渠道布局加速推进,专业化产品图谱不断完善,并打造体系化的投研能力、专业化的产品能力及全方位的渠道能力。

“伴随着资管行业进入高质量发展的新阶段,客户需求也日益变化,券商资管机构在不断优化私募资管业务并布局公募业务追求高增长的同时,仍需坚守‘受人之托,代人理财’的行业本源,不断夯实业务基础。”毕马威研究认为,行业的进步和业务结构的不断优化,也提醒券商资管机构需始终维护投资者的利益,不断探索自身资源优势及集团业务的协同效应,联结财富管理条线资金端以及投资银行条线资产端,力求强化“财富管理+资产管理+投资银行”的生态闭环,同时形成差异化管理并结合数字化建设,提升核心竞争力,为客户提供全方位的财富管理服务。

据证券日报