5月15日,内地与香港利率互换市场互联互通合作(简称“互换通”)正式上线运行。

5月15日上午,人民银行、香港证监会、香港金管局联合举办了“互换通”上线仪式。

“互换通”境内外投资者可经由内地与香港金融市场基础设施机构在交易、清算、结算等方面互联互通的机制安排,在不改变交易习惯、有效遵从两地市场法律法规的前提下,便捷地完成人民币利率互换交易和集中清算。同时,人民银行与香港证监会、香港金管局加强监管合作,强化联络协商机制,保障“互换通”平稳有序运行,维护金融市场稳定。

中国人民银行副行长、外汇局局长潘功胜表示,“互换通”正式上线,是中国金融市场对外开放进程中的又一重要事件,充分体现了中央政府对于巩固和提升香港国际金融中心地位的高度重视,以及支持香港长期繁荣、稳定、发展的坚定信心。

“香港是全球主要国际金融中心,具有高度开放的商业环境、深度的金融市场体系、完善的金融基础设施和国际化的金融市场监管体系。多年来,我们与香港金融界共同努力,持续提升两地金融市场的互联互通效率和水平,为内地深化金融市场改革开放、为香港国际金融中心的发展,不断注入新的活力和能量。”潘功胜称。

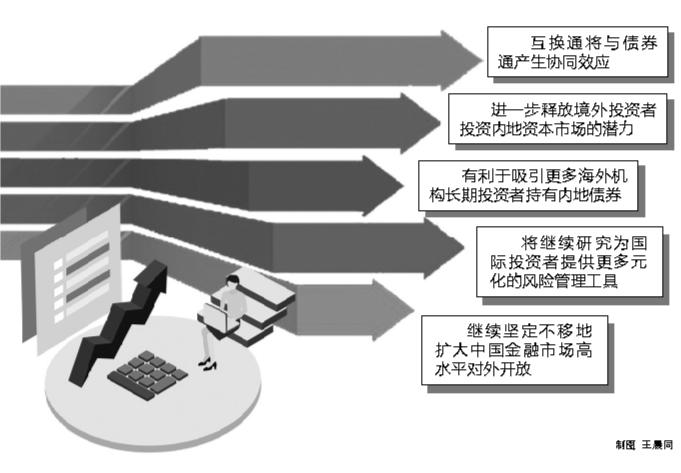

潘功胜表示,继续坚定不移地扩大中国金融市场高水平对外开放,支持香港国际金融中心的繁荣发展,维护国家金融安全,是党中央既定的大政方针,也是中国人民银行的一项重要工作任务。下一步,中国人民银行将坚决贯彻落实党中央的决策部署,持续深化与香港的务实合作,坚定支持香港国际金融中心建设,继续稳步推动中国金融市场改革开放与高质量发展。

香港特别行政区行政长官李家超表示,今天互换通北向交易正式上线,是两地金融市场融合的又一个重要里程碑事件,这也是首次在金融衍生工具领域引进互联互通交易安排。互换通将与债券通产生协同效应,让境外投资者以方便和安全的渠道参与在岸人民币利率互换交易,满足投资者通过衍生品管理人民币利率风险的需求,提升国家金融市场对外开放的深度和广度,进一步释放境外投资者投资内地资本市场的潜力。

与此同时,新措施将为国际投资者提供更丰富的投资和风险管理工具,强化香港作为全球最大的离岸人民币业务中心和国际风险管理中心的地位。

香港交易所集团行政总裁欧冠升表示,互换通支持使用离岸人民币投资在岸利率互换市场,为国际投资者带来了新的选择。同时,互换通还将推动更大范围的且可持续的人民币国际化进程,进而提升人民币在全球市场的地位。

“互换通进一步丰富了互联互通机制,而这一不断扩展升级的创新机制正在为全球市场带来变革性的影响。”欧冠升说。

香港证监会行政总裁梁凤仪表示,互换通将与债券通相辅相成,便利国际投资者在投资内地债券市场时对冲利率风险,有利于吸引更多海外机构长期投资者持有内地债券。

梁凤仪表示,互换通将进一步深化两地市场的联通和监管机构之间的良好合作关系,并促进协同发展。作为国际金融中心,香港在股指期货和期权等衍生工具的发展方面经验丰富。衍生产品是管理风险的有效工具,对现货形成重要补充。

梁凤仪表示,对香港证监会来说,发展金融衍生产品市场,既能够提升投资者风险管理能力,也能够创造市场新机遇。

香港金融管理局总裁余伟文表示,北向互换通的启动,将为国际投资者进一步参与境内债券市场提供有利条件,也有利于借助风险管理去保持市场稳定。

对于提升人民币债券在国际市场的认受度和信心具有特别的意义。同时,北向互换通令在岸人民币互换的交易主体更为多元化,有助于进一步提升境内衍生品市场的流动性和深度。

余伟文表示,未来将继续研究为国际投资者提供更多元化的风险管理工具,推动两地金融市场健康持续发展。随着内地与香港金融市场的互联互通不断深化,香港的金融机构将迎来更多机遇,香港的风险管理中心及离岸人民币枢纽地位也将更加巩固。

据中国证券报

相关新闻

“北向互换通”交易正式启动 首批报价商券商表示“准备就绪”

5月15日,“北向互换通”下的交易正式启动,中国香港及其他国家和地区的境外投资者可通过两地基础设施互联互通参与内地银行间利率互换市场。

部分获首批报价商资格的券商在接受《证券日报》记者采访时表示,为确保“北向互换通”顺利启动,已从宣传推广、流程测试等多维度做足准备。未来将继续发挥自身优势,为推动中国金融市场高质量发展和高水平对外开放贡献力量。

丰富投资者风险管理工具

“北向互换通”的推出是中国债券市场对外开放进程中的又一重要里程碑。

中信证券固定收益部行政负责人陈志明在接受《证券日报》记者采访时表示,“北向互换通”的落地,将境外投资者的投资范围从债券扩大到利率衍生品,可为其提供有效的利率风险管理工具和较大的交易灵活度,并提高他们进入中国债券市场的积极性。此外,引入境外投资人后,境内衍生品市场的流动性也将得到加强,投资者更加丰富,定价机制亦将得以完善。

自2017年7月份“债券通”业务推出以来,我国银行间债券市场对外开放程度不断加深,境外投资者对于境内人民币债券资产的需求持续增加,对人民币利率风险管理的需求也日益迫切。

国泰君安证券相关负责人告诉《证券日报》记者,“北向互换通”允许境外机构直接与境内报价商进行人民币利率互换交易,这将丰富境外投资者的利率风险管理工具,深化香港与内地金融市场的良性互动,进一步推动中国金融市场高质量发展和高水平对外开放。

“‘北向互换通’业务也将进一步丰富人民币利率互换市场的参与者种类,加强人民币利率互换品种的价格发现功能,提升人民币利率互换市场的流动性。”上述负责人认为,“北向互换通”的推出,对于完善人民币利率互换曲线,推进人民币国际化有积极作用。

4家券商入选首批报价商

此前,中国外汇交易中心发布首批“北向互换通”报价商名单,包括10家中资银行、6家外资银行以及4家券商(中信证券、国泰君安证券、中金公司、东方证券)。

《证券日报》记者从上述券商处获悉,他们立足自身国际布局及深厚的经验积累,已从宣传推广、流程测试等多维度做好准备工作,确保“北向互换通”顺利启动。

作为首批“北向互换通”报价商之一,中信证券已准备就绪。据陈志明介绍,前期,中信证券充分利用自有客户基础与境外投资者广泛交流,收集了全球各区域、各类型投资者的需求与建议,并在2022年与债券通有限公司联合举办了面向境外机构的利率互换策略交流会,超400家境外机构参加会议,为“互换通”的开通做好宣传推广工作;同时,积极参与具体方案的意见反馈、报单测试;此外,在公司内部积极准备、提前布局,对境外投资者的前期需求进行初步预估,跨境做市团队及时和客户更新材料准备情况及相关流程,簿记系统和清算流程都已测试完毕,前中后台都已准备就绪,希望可以为市场提供高效、准确的报价服务。

国泰君安证券相关负责人表示,在“北向互换通”业务筹备阶段,国泰君安证券积极为优化交易清算机制建言献策,并持续服务涵盖央行及主权基金、境外银行、资产管理机构等在内的多类投资者“互换通”业务准备的相关需求,通过实际行动连接境内衍生品市场与境外投资者,为推进“北向互换通”做出贡献。

“长期以来,国泰君安证券高度重视跨境业务和利率衍生品对客业务的发展。”上述负责人介绍,在跨境业务方面,作为首批“债券通”北向通报价机构,公司过去两年“债券通”交易量均在3500亿元以上;在利率衍生品对客业务方面,公司过去两年人民币利率互换交易量均在1.5万亿元以上,并同时拥有上海清算所利率互换综合清算会员资格,可代理非清算会员参与集中清算业务。

券商发挥优势履行责任担当

需要注意的是,券商在担任“北向互换通”报价商角色时,在报价竞争力、交易执行效率、风险把控能力、跨境能力等各方面都面临着新要求。

陈志明分析称,“其一,要求做市商本身有精准的定价能力,能够及时、准确报价;其二,要求做市商有较强的风险管理能力和跨品种交易能力,可以有效使用现券、期货实现做市敞口对冲;其三,要求做市商有客户的深度覆盖并充分了解其需求偏好。”

展望未来,陈志明表示,在“北向互换通”机制下,中信证券有信心充分发挥好自身优势,争取开通后为境外投资者提供更好的报价服务,助力银行间市场高水平对外开放。

国泰君安证券相关负责人介绍,未来,国泰君安证券将坚定履行报价商责任,继续发挥在交易定价和风险对冲方面的优势,为境内外市场参与者提供高效便利的利率风险管理工具。

中金公司表示,接下来将坚定履行报价商责任担当,持续提高交易能力及服务水平,以实际行动支持深化人民币债券市场对外开放的深度及广度。据证券日报